太陽ハウジングの家づくりコラム

太陽ハウジングの家づくりコラム

- TOP>

- 家づくりコラム

2024.05.23

固定資産税の基本的な仕組みと計算方法、知っておくべき優遇措置と固定資産税を安くする方法とは?【後編】

こんにちは、太陽ハウジングです。

毎年、財布を直撃する固定資産税。前回のコラムでは、固定資産税の基本的な仕組みと計算方法、優遇措置についてお話しました。

▼5/16公開のコラムはこちら

「固定資産税の基本的な仕組みと計算方法、知っておくべき優遇措置と固定資産税を安くする方法とは?【後編】」

今回のコラムでは、固定資産税を少しでも安く抑える方法をご紹介します。

まずは固定資産税がどのように評価されるのか、評価のポイントを解説します。

固定資産税は、土地や建物などの課税対象の価格を基にした評価額(課税標準額)として課税されます。この評価額は適正な時価ということになります。

■固定資産税の評価額とは?

固定資産税の評価額とは、土地の場合は売買実勢価格を基準として評価し、建物の場合は再建築費価格を基準として評価されます。

売買実勢価格とは、不動産が市場で実際に売買された価格のことです。

再建築費価格とは、評価対象の家屋と同一のもの(同一の構造で、同程度の部材を用いて建築するもの)を、評価の時点においてその場所に再び新築するとした場合に必要とされる建築費です。

■家屋調査

ここでポイントとなるのは、建物の固定資産税評価額です。

再建築費価格を基準に設定されているものの、実際の固定資産税評価額は、市町村の担当者が行う家屋調査によって決定します。

入居後、1~2カ月後くらいに家屋調査について役所の担当者から連絡がきます。(郵便でポストに案内が届く場合が多いです)

家屋調査では通常、所有者の立ち合いが求められます。

立ち会わないことも選べますが、その場合は書類に審査となり、評価額が高くなることがあります。したがって、家屋調査には積極的に協力することをおすすめします。

建物の評価は、木造と非木造で分け、木造であれば屋根・基礎・外壁仕上・柱、壁・内壁仕上・天井仕上・床・建具・建築設備・仮設工事・その他工事に評点数を付けて、各部分ごとに評価された評点数をまとめ、合計します。

この評点数に「評点1点当たりの価格掛け合わせて、建物全体の価格を算出します。

要するに、床、壁、天井、屋根、基礎、水回りなど家のあらゆる部分で使用される建材や設備などが点数制となっており、良い建材や設備になるほど点数が上がり、それに伴って固定資産税が上がる仕組みになっています。

■評点数について

さて、家の中で最も評点が高い設備は何だと思いますか?

キッチン?それともユニットバス?

実は、「ホームエレベーター」になります。

ちなみに、キッチンは29万ポイント、ユニットバスが37万ポイント、ホームエレベーターは驚異の178万ポイントです。

これがどのくらい高いかは置いといて、ポイント差が結構あります。

例えば、一般的なキッチン(幅2m55㎝)は29万ポイントですが、幅が3mになると34万ポイント、オールステンレス製であれば44万ポイントになります。

大きさや素材によってポイントが増減します。

自分たちの設備や使う素材がどのくらいのポイントなのかを知ることで税金を少しでも安くすることができます。

ホームエレベーターのように点数が高いものを把握し、本当に必要かを検討することをおすすめします。

例えば、窓も固定資産税の計算に入ります。ただし窓の中にもポイントの差があり、日当たりが取りにくい部屋やデザインでも採用する天窓は通常の窓の3倍高くなります。

他にも高ポイント設備として床暖房や全館空調もあります。全館床暖房を採用すると、なんとホームエレベーターと変わらないほどの高ポイントになります。

■家屋調査の評価ポイント

では、家屋調査のときに評価されるポイントを解説します。

・外壁仕上げ

外壁仕上げは使う素材によって変わります。

タイル>漆喰(塗り壁)>サイディング>吹付>鋼板(ガルバリウム等)

サイディングと比べ、ガルバリウムのほうが価格面では高いですが、固定資産評価ではガルバリウムが1番下の評価となります。

・屋根素材

銅板>瓦>スレート>鋼板(ガルバリウム等)

銅板はあまり見かけないですが、鋼板のガルバリウムは評点数が低く、銅板の半分以下になります。

気をつけないといけないのが、太陽光パネル一体型の屋根です。屋根の上に乗せた太陽光パネルは架電扱いのため固定資産税がかかりませんが、屋根と一体型になると建物の一部としてカウントされるので固定資産税の対象になります。

太陽光パネル一体型の屋根は瓦以上銅板以下の評点数になります。

・屋根、勾配

屋根の掛け方や勾配で評価が変わってきます。

切妻>寄棟>片流れ

屋根勾配は4~5寸勾配を標準として6寸7寸で評点数が約10%アップ、ガルバリウムの屋根の場合2寸とか0.5寸で評点数が約30%ダウンします。

また、軒の出の長さによっても評点数が変わります。

45cmが基準で45cmより長いとプラス採点、短いとマイナス採点となります。

外観デザインや素材によって評価が変わりますので、知っておきたいポイントです。

太陽ハウジングで販売しているユニテハウスは、四角いキューブ型で屋根も外壁もガルバリウム鋼板です。

固定資産税の観点から見てもコスパ最強というのが分かりますね。

>>>ユニテハウス詳細はコチラ

・玄関、ポーチ仕上げ

ほとんどの方がタイルで仕上げていると思いますが、土間仕上げにすると評点数が下がります。

・トイレ

トイレについては個数でカウントされます。

TOTO「ネオレスト」、LIXIL「サティス」、Panasonic「アラウーノ」などの高級トイレを入れても、ウォシュレットなしのトイレでも、水洗式であれば固定資産税は同じです。

・ユニットバス

1616サイズが基準となっており、それよりも大きいとプラス採点となっています。

ユニットバスに浴室換気乾燥機もしくは浴室換気乾燥暖房機が付いている場合があります。

太陽ハウジングでも標準で付いていますが、不要であれば無しにして換気のみにすることをオススメします。

・洗面化粧台

項目として洗面器と洗面化粧台で分かれています。

洗面器は鏡と本体が分かれているもの、洗面化粧台は鏡と本体が一緒になっているものです。

評点数として洗面化粧台のほうが高くなっているので、鏡部分は家具扱いとなっています。

造作洗面は鏡部分と本体が分かれているので固定資産税としては安くなります。

造作で補正されて高くなったとしても、造作洗面と普通の洗面化粧台は、あまり変わらない固定資産税となっています。

ただ、造作洗面の場合、壁面にタイルやエコカラットを施工すると、その部分はプラス採点となりますので注意が必要です。

アクセントクロスであれば評点数は変わらないので、上手く使いながら検討してみてください。

(最強なのは「DIY」です。家屋調査後にDIYでタイルなど貼っていただければと思います。)

その他、天井の高さ、壁や天井の内装の仕上げ(クロス以外はプラス採点)、床仕上げ(フローリング以外はプラス採点。ちなみにクッションフロアもプラス採点です。)

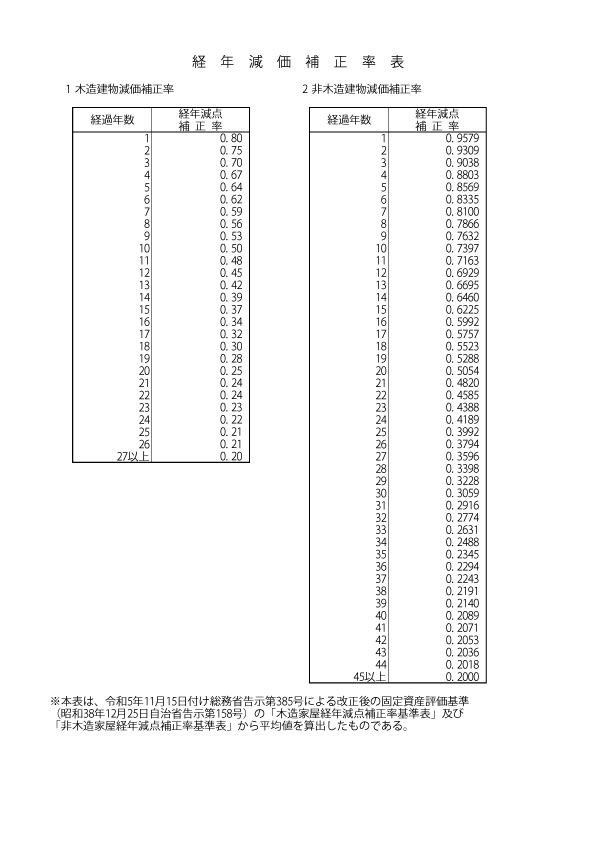

評点数が気になるという方は、家屋調査点数表を付けておくので見てください。

(259ページあるので、ものすごく分かりにくいかもしれません。)

■固定資産税を安くする方法

・建物を大きくしすぎない

これはそのままの意味です。マンションの100㎡だとVIPサイズですが、戸建ての100㎡だと30坪…(狭っ!)と思うのはおかしいと思いませんか?

大体30坪くらいの広さで充分な可能性もあります。30坪を目安に考えて、コンパクトな家にしていきましょう。

固定資産税は家の大きさで高くなります。

土地の固定資産税よりも、建物の固定資産税のほうが負担が大きいので、土地よりも建物で固定資産税を抑えてください。

・長期優良住宅を活用

長期優良住宅自体のチェック項目は正直甘いです。気密性能はZEH基準以上で担保されてなくても、換気システムのメンテナンスもなくても長期優良住宅です。

ただ、税制優遇が大きいので打算的でも取得したほうが良いと思います。

子育てエコホーム支援事業で100万円の補助金、住宅ローン減税で5000万円の借入限度額、固定資産税の減税措置も3年から5年と減税期間が延長のボーナスがGETできます。

他にも地震保険料が50%割引、登記の登録免許税の税率引き下げ、不動産取得税の減税、(あまり使わないけど)フラット35の金利引き下げもあります。

今、家を建てる方であれば長期優良住宅は必須と思います。

・木造住宅で建てる

固定資産税関係なく一戸建てを建てるなら木造住宅が良いです。気密性能が担保できます。鉄骨では気密性能が担保しにくいですしね。

固定資産税の観点から見ても木造のほうが有利です。前回のコラムでもご紹介しましたが、改めて経年原価補正率を見てください。

木造だったら27年で0.2まで減ります。一方で非木造はなかなか減りません。

最初の1年目が木造0.8に対して非木造は0.95です。経年原価補正率が0.2になるのは45年です。

もちろん鉄骨のほうが、対応年数が長く建物も長持ちするからという理由はありますが、木造でも非木造でも、きちんとした建て方でメンテナンスを行えば40年50年は住むことができます。(木造の対応年数が短いというのはどうなの?)と思いますが、税制面で木造のほうが有利なのでこのままで良いかと思います。

・固定資産税評価を上げる設備は避ける

固定資産税が上がるから「やりたいことを我慢しましょう!」ではなく、「知識」として持っておいてください。

まずは床暖房。特に全館床暖房は固定資産税評価が上がりますのでオススメしません。

次に全館空調。固定資産税でもメンテナンスの面でも避けたほうが良いと思います。

最後に天井カセットエアコン。

天井に埋め込まれているエアコンで、良く会社とか店舗とかにある、お洒落でスッキリしたエアコンです。

普通の壁掛エアコンと違って天井カセットエアコンは家の設備として固定資産税評価の対象になります。

他にも、外壁タイルや3mのキッチンなど過度な設備は入れないほうが良いと思います。

・現金や口座引き落としではなく電子決済

一般的に固定資産税の支払いは現金や口座引き落としで行われることが多いですが、最近では電子マネーを利用した支払いも可能になっています。

各市町村のホームページから手続きを行うことができ、電子マネーで支払った場合、支払金額に応じたポイントが加算されます。

厳密に言うと節税ではありませんが、賢い選択かもしれません。

・解体工事のタイミング

ちょっとマニアックかもしれませんが、覚えておきましょう!

固定資産税の算定基準日は1月1日です。

1月1日時点で、その土地に建物が建っていれば小規模住宅用地の特例が使えます。

これにより年末に解体するか年明けに解体するかで大きく金額が変わってきます。

例えば、年末に解体した場合は1月1日時点で建物がないと判断されるので、建物の固定資産税はかかりませんので安くなります。

ただし建物がなくなると小規模住宅用地の特例が使えなくなるので、土地の固定資産税は約6倍、都市計画税はやく3倍に跳ね上がります。

一方で年明けに解体した場合は1月1日時点で建物がある状態なので、小規模住宅用地の特例が使えるため土地の固定資産税は変わりませんが、建物が残っているので建物の固定資産税は1年分かかります。

このように年末解体、年明け解体でメリットデメリットがあります。

ただ、解体するような建物というのは築年数が経っており経年原価補正率も1番下の0.2になっていることが多いと思います。

建物の固定資産税は数万円に抑えられています。

一方で土地の固定資産税は建物がないと跳ね上がってしまうので、土地の固定資産税を下げるほうを優先したほうが良く、年明けに建物の解体をしたほうがお得ということになります。

解体工事のタイミングは固定資産税の負担に大きく影響します。特に、土地の価格が高い地域や広い土地の場合、年明けに解体作業を行うことで税金の節約が可能になります。

つまり、1月1日時点では建物があり小規模住宅用地の特例が使える状態にしておくほうがお得になります。

(ただし、土地の評価が低いところや土地が狭い場合は、建物の固定資産税を無くしたほうが得になるケースもあります。そのときは年内に建物解体をしたほうが良いということになります。)

少し難しいかもしれませんが、土地と建物の評価額を確認して決めてください。

この考えは新築の完成が年内か年明けかというのと同じ理屈になります。

土地の固定資産税約6倍、都市計画税約3倍のほうが、金額が大きいので年内完成させて1月1日時点では建物が存在している状態にすることで、小規模住宅用地の特例を活用でき経済的にも有利です。(ローン控除もすぐに使えますしね。)

・二世帯住宅

土地の小規模住宅用地の特例は200㎡までですが、二世帯住宅の場合は倍の400㎡まで固定資産税6分の1、都市計画税3分の1になります。

さらに、建物の固定資産税2分の1も120㎡ではなく倍の240㎡になります。

二世帯住宅の場合は、土地建物の固定資産税優遇が倍になることを覚えておいてください。

税金は少しでも安くしたいですよね。

固定資産税を安くするために、合法的な範囲で正しい知識を身につけておきましょう。